利回り12%の物件発見!!!あー、でもちょっと家から遠いなぁ。お?こっちは11%だ!!!

発電所を探すときにウェブサイトや分譲太陽光発電の資料を見ながら、利回りを中心に捜している方がほとんどかと思います。

ですが、利回りだけを基準に探しているとどの物件も9〜11%程度で大差がなく、決定的な決め手がわからないという方も多いのではないでしょうか。

今回は太陽光発電投資の重要な指標である利回りをとことん解説し、そのカラクリと秘密、そして発電投資の進め方、決め方をお教えします。

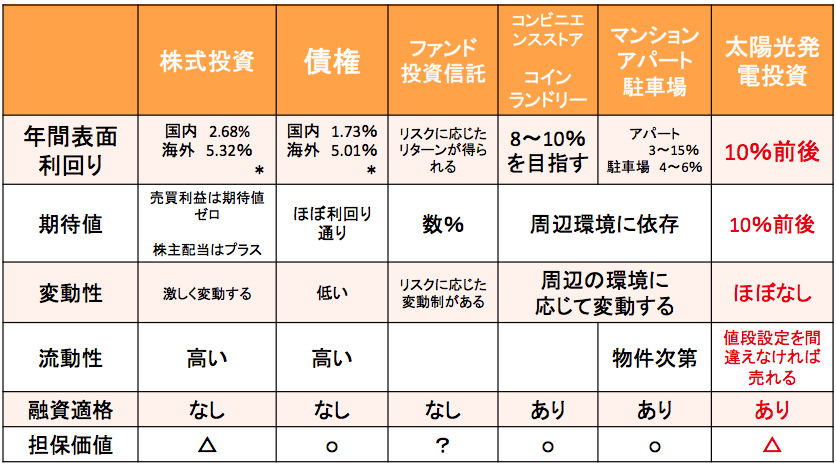

この表をみてください。

太陽光発電投資の特徴、魅力が一目瞭然です。

太陽光発電投資は10%近辺の中程度の利回りですが、期待値とほとんど同じになることが特徴です。

確実に儲かる株はありませんが、一度保有してしまえば太陽光発電書はほぼ確実に儲けを出してくれます。

この辺をきっちり理解することができれば「どれにしようか決めきれない。悩んでいる間に売り切れてしまた。」という悩みから一歩抜け出すことができます。

1 太陽光発電投資の魅力 利回りが期待値と一致していること

投資と聞くとみなさんどんなイメージでしょうか?株、不動産、Bitcoin、複利の積立投資などでしょうか?

株で300万円儲かった、Bitcoinで資産が10倍になった、不動産投資で1億円儲けたという人もいると思います。

しかし、投資前の期待値はいったいどうだったでしょうか?

株取り引きで儲けるには誰かが損をする必要があります。市場全体で見ると期待値はプラスマイナスゼロです。

Bitcoinは上り基調なのでみんなで利益を出せる段階ですが、その分霧散してしまうリスクも高く期待値は計算できません。

不動産投資はどうかというと、これは当たるか当たらないかは経営センスや周辺状況に大きく関わってきます。

一方太陽光は一度所有してしまえば後は定期的なメンテナンスだけでほぼ安定した利益を得ることができます。しかもその利益は市場に参加している全員が受け取ることができる利益です。

投資とは一言で言うと「利益を見込んでお金を使うこと」。当然支払いが先で、利益が後から上がってきます。後からくる利益が読める利益なのか、読めない利益なのかというのはとても大きな違いがあるのです。

1-1 太陽光発電のリスクと利回り

太陽光発電投資はとても安定した投資です。

一度完成してしまえば発電した電気の全量を電力会社が購入する決まりになっています。

ですからマンション投資と異なり「賃料低下」や「空室率の上昇」と言ったリスクがありません。

また20年間固定価格での買取が定められているので株や為替のように価格が乱高下するリスクもありません。

そういった低リスク型の投資であるにもかかわらず、国策でやや高めの利益が出るように売電単価が決められています。

いわば低リスク中利回りの投資なのです。

1-2 太陽光発電投資の利回りの測り方

利回りというのは投資したお金にたいして、年間どれだけの売り上げや利益が上がったのかという尺度です。

太陽光発電投資の場合、総額2000万円の物件に対し年間200万円の売電収入が見込めるような場合「表面利回り10%」という表現をします。

まずこの章では「利回りとは何か」という部分を少し細く説明します。

1-3 実は3種類ある太陽光発電投資の利回り(表面利回りと実質利回りと元本利回り)

今まで一言で「利回り」と言ってきましたが実は利回りには種類があります。

ここでは3種類の利回りについて紹介していきます。

1-3-1 表面利回り 最もベーシックな考え方

2300万円の発電所が年間250万円売電したとします。

このような発電所の表面利回りは10.8%です。

実際はこのほかにも費用が発生するのですが、費用のかけ方、かかり方は購入する人の条件や発電所の運用体制で変わってきます。

ですので、手っ取り早く物件を評価するための指標としてこの表面利回りを使うことがほとんどです。

このような利回りの考え方を「表面利回り」と言います。

表面利回り

- 売電収入 / 投資金額(システム費用)

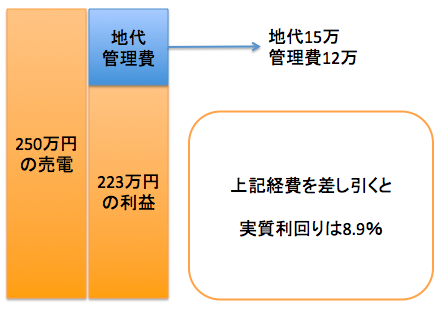

1-3-2 実質利回り 管理費や土地代を入れた考え方

表面利回りは発電所の購入金額と売電金額だけを見ています。

実際はこのほかに土地代や賃借料、メンテナンス費用等が発生します。

他にも任意保険やローンを組む場合は利息なども費用になってきます。

しかし、そこは人によって様々な条件がありますのでここでは除外しています。

売電金額から明らかに発生する費用を引いて計算した利回りが実質利回りです。

土地購入型の物件は表面利回りが低くなりがちですが、実質利回りで見ると逆転する場合もありますので、実はこれは重要な考え方です。

表面利回りよりも一歩踏み込んで案件を評価できるのがこの実質利回りです。

実質利回り

- (売電収入 ー 土地代や管理費など絶対にかかる固定費) / システム費用

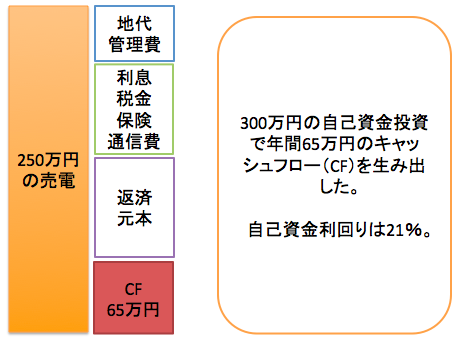

1-3-3 自己資金利回り 自分で手出しした金額をベースにした考え方

個人的に最も重視しているのはこの考え方です。

融資を組んで太陽光発電投資をした場合、投資した自己資金の金額と投資で出てくるキャッシュフローの比率を見てみると実際の投資効率が見えてきます。

限られた自己資金でどのくらい効率よく投資しているのかを評価する指標です。

自分が出した現金に対し、どのくらいリターンがあるのか。

下の式で計算できますので自分の欲しい案件で計算してみてください。

自己資金利回り

-

自己資金利回り = *キャッシュフロー / 自己資金

*キャッシュフロー = 売電収入 — (実際に支払う費用一式 + 返済元本)

1-4 利回りはどう決まる? 市場から見た利回りの決まり方

先ほど「太陽光発電の分譲投資は10%近辺が基準になっている」と書きました。

これが12%や14%であれば更に魅力的な投資商品になりますが、実際はそういった物件はなかなか見つかりません。

なぜでしょうか?

答えは「それ以上の利回りをつけなくても売れてしまうから」です。

発電所の値段は誰が決めているのかというとこれは「市場」が決めています。

もし世の中に太陽光発電より圧倒的に魅力的(低リスク高利回り)な投資物件があふれていたとしたらどうでしょうか?

今よりも太陽光発電投資をする投資家が減るのは間違いありません。

逆に低リスク低利回りの投資を進めてきた投資家たちが大量に分譲太陽光発電所を買い出したらどうなるでしょうか?

例えば国民年金の運用をしているGPIFあたりが200万円の売電収入の発電所を2200万円でも買うよ!という判断をした場合、既存の分譲物件はあらかたGPIFに買い占められてしまいます。

そうすると発電所の価格は更に上がっていく(つまり利回りは下がっていく)ことになります。

逆に高リスクのものは高利回りでないと誰も投資をしてくれないので利回りは高めにならざるを得ません。

2 高利回り物件はどうすれば手に入る?

では高利回り物件はどうすれば手に入るでしょうか?

先ほど紹介した市場原理と照らし合わせながら考えてみます。

2-1 高利回り物件の買い方 何かを得るには対価が必要

投資はにはリスクがつきもの。利回りに見合ったリスクが潜んでいるのが一般的です。

とはいえ高利回りの太陽光発電書は欲しい!

というわけで利回りの沼に潜ってみましょう。

2-1-1 販売能力の低い販売業者から買う

まずはこれです。

「なんかこの業者あやしいな・・・」「大丈夫かな?」と感じるような業者は10%の利回りでは売り切ることができず、ディスカウントせざるを得ません。

そうすると発電量は変わらないのに金額が落ちますから利回りは上がります。

問題は詐欺に遭うリスクや完成前に業者が倒産するリスクがちょっと増えてしまうことです。

そのリスクの対価として高利回りの物件を得ることができます。

2-1-2 すぐに売り切りたい資金調達能力の低い販売業者から買う

さらに利回りが上がる可能性があるのがこれです。

お金が手元に無く、すぐに売り切りたい業者は高利回りの商品を売りに出さざるを得ません。

しかしそういった業者に2000万円レベルのお金を支払うのは・・・

私は恐ろしくてとてもできません。

2-1-4 自分で土地を買い、自分で権利を取得して自作する

当然ですが、利回りをあげようと思ったらこれが王道です。

自分で土地を購入し、自分で権利申請を確保し、自分で工事を手配するのです。

安くて、多くのパネルが効率的に乗る土地を確保できた場合、表面利回りは16〜20%行くような案件も出てきます。

2-1-5 それができれば苦労しない!という人へ 業者に情報を流してみる

今までの方法はかなり極論です。

では業者から分譲発電所を購入する上で少しでも有利にする方法はあるでしょうか?

それは業者に「この人には値下げしてでも販売したい」と思わせることです。

例えば業者にまとまった土地情報を流してくれる人

例えば業者に分譲部権を購入したい人を紹介してくれる人

例えば管理やメンテナンスを手伝ってくれる人

こういった人であれば当然ながら「特別対応」をしてでも自分たちとの関係性を深くしておきたいと思いませんか?

逆に言うとこれから始める人がいきなりそのポジションに行くことは難しいです。

「絶対に買うと決めること」「筋のいい業者を見つけること」「まずは買ってみること」から始めるのをお勧めします。

2-2 利回りよりも重要な指標 自己資金あたりの利益額

ここまで利回りの話を中心にしてきました。

利回りとは「投資の利益を評価する一つの基準」です。

私の場合は利回りよりも利益額を重視しています。

特に「自己資金に対してどのくらいの利益が見込めるのか」という点です。

先ほど1-3-3で紹介した自己資金利回りやキャッシュフローを最重視しています。

仮に利回りが9.5%でも、同じ自己資金で2倍の投資ができるのであれば私にとってはむしろこちらの方が魅力的な投資物件です。

下記の表は同じ売電収入250万円の物件を2600万円で買った場合と2200万円で買った場合の試算表です。

| 物件金額 | 自己資金 | 利回り | 初年度CF | 20年累計CF |

| 2200万円 | 300万円 | 11.36% | 69934円 | 20,855,354円 |

| 2600万円 | 150万円 | 9.62% | 277,484円 | 15,384,594円 |

| 5600万円 (低圧2基) |

300万円 | 9.62% | 554,968円 | 307,769,188円 |

もちろん2200万円で買えた方が発電所1基あたりの利益は圧倒的に大きいです。当たり前です。

ですが、同じ自己資金300万円で金融機関が高確率で融資してくれる物件があった場合はどうでしょうか?

2600万円で買うことになったとしても2基買ってしまえば20年での利益では逆転してしまいます。

2基買うことを前提にすると自己資金(300万円)あたりの利益額は11.36%の物件1基では約2000万円、9.62%の物件2基では約3000万円と1.5倍の差が出てきます。

早い者勝ちの太陽光発電投資ですから一基あたりの利益も重要ですが、それ以上に重要なのはトータルでの利益額です。

そう考えると実は何よりも大事なのはその物件があなたにとって融資を引き出せる物件なのか否かということです。

融資適格性の高い物件の条件はそれだけで記事が一本かけてしまうのですが簡単にまとめると

・財務的に、社会的に信頼性の高い業者の物件であること(完工リスク)

・当該の地銀の活動エリアであること(支店が移動手段1時間県内にあること)

・土地所有物件やなど担保性が高ければ最高、もしくは確実に土地が借りれる状況にあること(用地確保リスク)

・購入者が太陽光発電ビジネスに精通していること(運営者リスク)

・融資に値するメーカーの部材を使っていること(メーカーリスク)

・日射条件が良いこと

などです。

2-3 利回りと利益と機会損失のアンバランス

インターネットで太陽光発電の分譲物件を検索しているとついつい利回りと発電所の場所を中心に延々と探し続ける「無限ループ」におちいりがちです。

2000万円を超える投資ですから慎重になるのは当たり前です。

これが住宅や進学先を選ぶのであれば一生に何度もあることではないのでよく選び抜く必要はあると思います。

一方で太陽光発電所は購入する人は実は1基の購入で終わる人はそんなに多くありません。

1基買うと次の発電所、次の発電所を買うとさらに次の発電所を買おうと動き出す人がほとんどです。

どの業者から買うか、どの地域のものを買うかは真剣に検討する必要がありますが、慎重になりすぎて肝心の発電所を買えないのでは全く意味がありません。

まずは一基買うことを決断することが重要です。

2-4 14%の融資がつかない物件と8%の融資を通せる物件はどちらがいいか

とはいえ、利回りは高いに越したことはないというのは本音です。

私も案件を評価する時は必ずチェックします。

特にお客様に販売する時はなおさらです。

では私が自分で購入する時はどうでしょうか?

実は私が自分で購入する物件で一番重視することは「融資がつくか、いくらつくか、どのタイミングでつくか」です。

この融資可能性を判断した上で、あえて比べるのであれば利回りが高いものを買うというイメージです。なんなら融資がつくのであれば候補に挙げている複数物件を全て買ってしまってもいいと思っています。

仮に利回りがとても高い案件があったとしても、金融機関が融資をつけてくれなかったら私の場合は購入することができません。

融資から逆算して物件を選択するというのが私の基本的な考え方です。

2-5 高利回り物件の注意点 (その会社はなぜ低利益で物件を吐かなければいけないのか)

先ほど1-5高利回り物件はどうすれば手に入る? で説明しましたが、高利回り物件は実は要注意です。

太陽光発電事業の特徴でもあるのですが、実は分譲販売業者は「売れなくても構わない」と思っている業者も有ります。

財務内容が安定している業者の場合、売れなかった分譲物件は自社で保有してしまえばいいのですから別に焦って売る必要はないのです。

なぜこの会社はこんなに高利回りの物件を売る必要があるのか、一度冷静に分析してみてもいいかもしれませんね。

2-6 中古物件の利回りは高利回りだけど・・・

一方で見た目が高利回りになるのが中古物件です。

中古の物件はすでに物件が存在しており、発電実績も出ています。

太陽光発電の最大のリスクである「業者リスク」と「売電量リスク」がクリアされている物件です。

リスクが低い分利益は低くなります。

しかし、中古物件には利益が低くても利回りは高いという特徴があります。

これはなぜかというと太陽光発電事業の最大の特徴である20年の固定価格買取期間が減ってしまっているからなんです。

例えば年間200万円発電する発電所が5年経過した残15年の物件で考えてみましょう。

すでにこの発電所は1000万円ほど売電しており、残りの15年で3000万円売電する可能性がありますが連系前の4000万円売電する可能性からは1000万円ほど(5年分)魅力が減っている状態です。

この発電所の値段はいくらであるべきでしょうか?

中古とはいえ、当然メンテナンスや保険料、税金がかかってきます。

こう考えると実は次の買い手がつく価格は「利回り10%換算した当初の発電所価格から売電済み金額の半分を減じた価格」あたりが基準になります。

この発電所が当初2000万円だったとするとこの発電所では5年経過しているので1500万円程度です。そうすると年感200万円発電するこの発電所の利回りは13.3%ということになります。

なんと中古になると利回りは上がってしまうのです。

しかし、年月が経過してしまっている分、次のオーナーの総利益額は減ってしまいます。

高利回り=高利益ではないということがよくわかりますね。

利回りは物件の魅力をはかる指標の一つに過ぎないのです。

3 太陽光発電投資で利回りが重要になってくるのはどんな時?

利回りは投資の魅力をはかる指標の一部と説明しました。しかし投資のもっとも重要な利益をはかる一番シンプルな指標です。

それでは利回りが重要になるのはどんな時でしょうか?

3-1 同じ銀行で融資可能な物件が複数出てきた時

もしあなたが金融機関に融資を相談するとして、複数の物件を選べる状態にあったとします。

このような時は土地代、メンテナンス費用までしっかりと計算し実質利回りで比較していく形になりますよね。

表面利回りだけで比べると土地が賃貸であれば当然ランニングコストが増えますから、同じ利益を確保するには高利回りである必要があります。

一方で賃貸の物件には初期に土地を買い取る必要がない分、イニシャルコストを抑え安いというメリットもあります。

ご自分で出せる初期の頭金も含め、しっかりと事業計画を作り金融機関に相談してみてください。

金融機関との信頼関係やご自身の資産状況によってはどちらか一つを選ぶのではなく、2つとも購入するという結論になる可能性も十分あります。

3-2 他に高利回りの投資が成功している場合要注意

株・不動産・FXなど当然ながら太陽光以外にも投資はあります。

その投資の運用利回りが年間10%をはるかに超えていたら果たして太陽光発電投資をするべきでしょうか?

他の投資をやっている方であれば、ぜひすでに実施している投資利回りと比べてみてください。太陽光発電投資に飛びつくかどうかはそれから決めても遅くはありません。

例えば元から事業をしていて、海外投資をやっている方々とも交友があったりすると20%以上の投資話もたくさん出てきます。

国内でもレジャーホテル投資はどは(一切融資はつきませんが)40%近い利回りがあるものもあります。

利益とリスク・難易度はシーソーのようにバランスしていますので高利回りの投資は実はかなり難しいのですが、成功している人もたくさんいます。

投資の難易度、リスクと可能性をしっかりと評価していく必要がありますが、そうなってくると太陽光発電投資の「低リスク、ミドルリターン」という立ち位置は投資初心者がステップアップするのに最適な投資ですね。

まとめ

・投資利回りとはリスクとの比較で考えるべきだということ

・太陽光発電投資の分譲物件は市場原理で10%近辺になっていること

・表面利回りだけでなく、自己資金利回りやキャッシュフローが重要であること

この記事のまとめは上記の3点です。

投資ですから利回りは高い方がいいのは当たり前です。

しかし、誰もがアクセスできるインターネットという世界で、あなただけが知れる情報というのはほとんどありません。

そうなってくると1点ものの太陽光発電所を早い者勝ちで購入できるのはすでに現金を持っている人たちです。

銀行融資を通し、計画的に発電所を買おうとした場合、もっとも重要なのは情報です。

太陽光発電投資の中で比べて10%か12%かも重要ですが、一番重要なのは「質の高い情報が入って来るチームに属すること」です。

10%の投資を複数成功させると、次は15%の投資情報が、その次は20%の投資情報が入って来きます。

そのためにはまずは何かをやってみることが重要です。