え、税金800万円?せっかく発電所が売れたのに利益ほとんど残らないじゃないか!

せっかく売却した大事な発電所。

売却益を全部税金で持っていかれてしまったのでは全く意味がないですよね。

しかし、よく調べると、発電所売却にかかる税金は対策の余地があることがわかりました。

この記事では太陽光発電所の売却時に発生する税金について詳しく解説していきます。

脱税は絶対にいけませんが、合法の範囲内の節税ならば問題ありませんよね。

まずは基礎知識を身につけ、税理士さんと相談してみてください。

1章では太陽光発電所の売却にかかる税金の種類について

2章では譲渡所得の計算の仕方について

をそれぞれ解説しています。

一般的な内容なので、ご存知の方は読み飛ばしても大丈夫です。

節税のポイントやパターンについては3章4章で解説しています。

結論だけ早く知りたいという方は3章から読んでみてください。

1 太陽光発電所の売却にかかる税金

まずは太陽光発電所の税金について大枠を理解してみましょう。

ここに節税のヒントが隠されています。

基礎的な内容なのでご存知の方、節税のポイントだけ知りたい方は3章から読み進めてください。

1−1 税率10% 売却金額(売り上げ)にかかる 消費税

発電所を売却した場合、売却金額に応じて10%の消費税が発生します。

発電所の購入者は消費税込みの金額を売り手に支払い、売り手は確定申告で消費税を申告し納税する形です。

発電所を2000万円で売却した場合、国と地方に納税する消費税は181万円です。

この金額を売却した人が支払う必要があります。

損をするように感じる方もいるかもしれませんが、決められたルールなので仕方がありません。

特に8%の時代に購入された方は、購入時が8%で売却時が10%なので、2%分多く納税しなければいけないということになります。

免税事業者であれば、この金額は納める必要がありませんし、簡易課税事業者は60%の仕入れ率となりますので実質的な納税金額は4%になります。

また、土地の取引には消費税はかかりません。

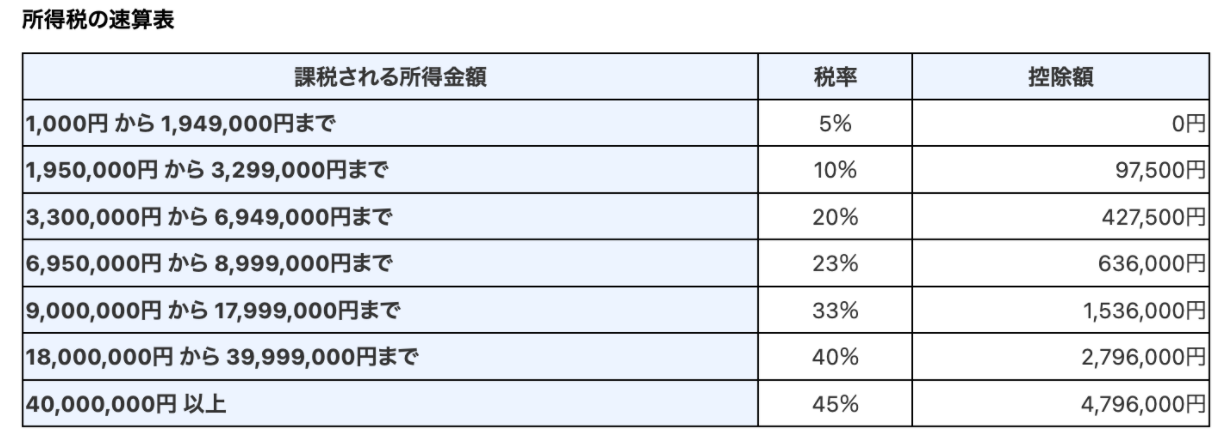

1−2 最高税率45%所得(利益)にかかる所得税

売却金額ではなく、利益にかかる税金が所得税です。

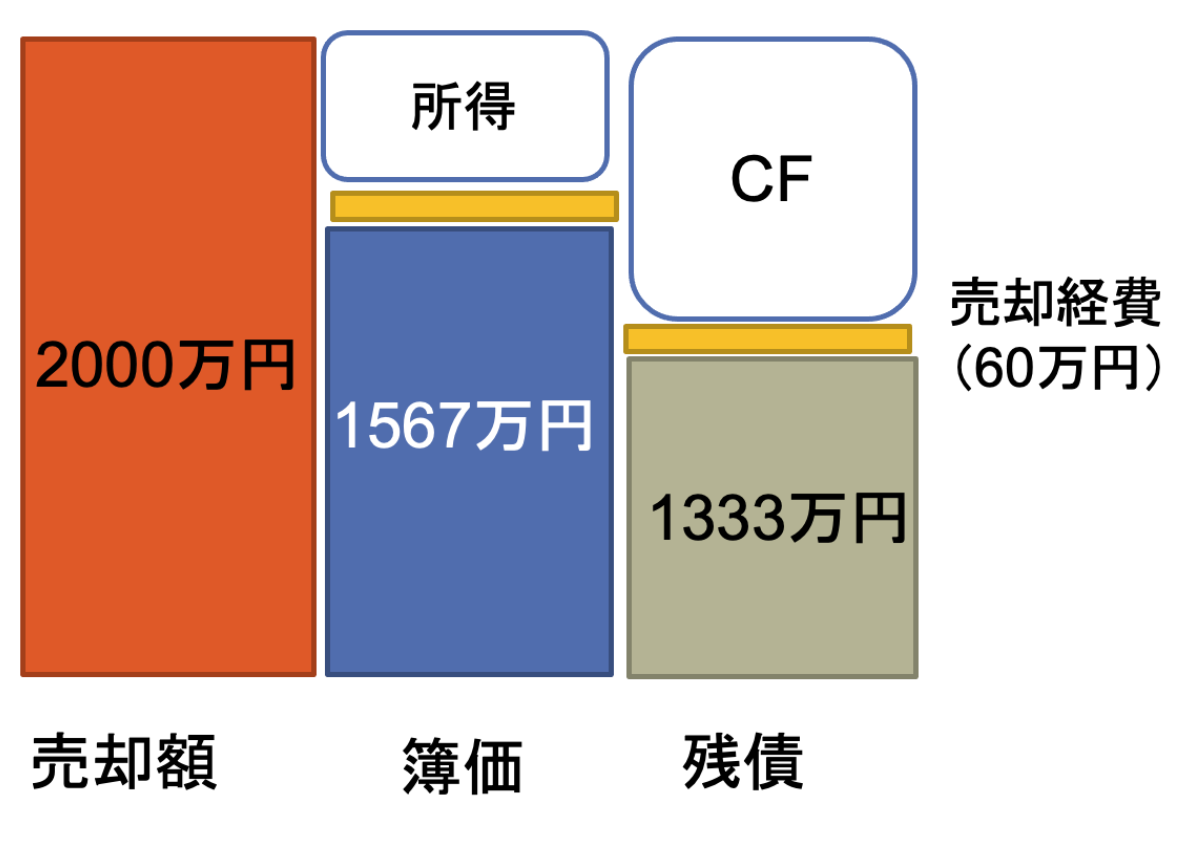

この場合の所得とは 売却金額 ー 売却必要経費 ー 発電所簿価 で計算できます。

簿価というのは会計上の発電所の現在価値のことです。

購入時の金額から減価償却していった残りの金額になります。

例えば、簿価1500万円の発電所を60万円の売却経費で2000万円の金額で売却した場合は以下のようになります。

発電所の売却による所得は373万円です。この金額に所得税がかかるのです。

1−3 手残りを決めるポイント 残債はいくら?

税金とは直接関係はないのですが、残債について説明します。

残債というのは銀行や信販会社からお金を借りた融資残高のことです。

2000万円の融資を受け、15年ローン元金均等で返していた場合、5年経過時の残債は1333万円です。(3分の1を返済済み)

売却金額から残債を引いた数字はとても重要な数字です。

ここから税金や手数料を引くと実際のキャッシュフローが計算できます。

先程の所得の図に残債とキャッシュフローを追加した図になります。

この場合、CFの元となる金額は607万円です。

ここから税金を引いた金額が手残りです。

1−4 税金が多くなりやすい発電所、多くなりにくい発電所

さて、ここまでみてきただけで、勘のいい方は税金の多い発電所と少ない発電所があることに気がつくと思います。

キャッシュフローを出しやすい発電所とは

- 残債が少なく

- 簿価が多く

- 高く売れる

発電所のことです。

例えば頭金を多めに入れ、短めのローン期間で元金均等返済を選んだような発電所です。

逆に、フルローンやオーバーローンで購入し、法定耐用年数17年よりも長い返済期間を設定した発電所は所得は出やすいのにお金が残りにくい発電所ということになります。

2 節税の肝 太陽光発電所の売却の所得税

それでは気になる税金について具体的にみていきましょう。

2−2 所得税の計算方法

所得税は売った金額ではなく、所得(儲け)にかかるということは理解いただけましたよね。

次はいよいよ、税金の計算方法です。

2−2−1 発電所の譲渡所得税

第1章で計算した譲渡所得 (売却金額 ー 売却必要経費 ー 発電所簿価 ー 50万円)。

税金の計算時には50万円の控除が適用されます。

この金額を個人の所得や企業の益金に追加する形になります。

総合課税という考え方で、例えば他の事業等で赤字になっていた場合、発電所の譲渡所得と相殺することができるのです。

逆にいうと多くのサラリーをもらっている人は所得税率が高いので発電所売却の税金も高額になりがちです。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm

例えば600万円近辺のサラリーをもらっている4人家族のサラリーマンの場合、通常所得は300万円近辺です。

1章の例で出したような発電所を売却した場合、323万円の所得が追加されます。

この場合、623万円の所得になり、税率は20%です。

売却によって増加した税金は64万円ということになります。

後述する通り、この金額は節税の余地が大いにあります。64万円は黙って納めるには高すぎますよね。

2−2−2 所得税が半分に! 個人が5年経過した発電所を売却した場合 長期譲渡所得

5年以上保有した物件の売却の場合、長期譲渡所得というルールが適用されます。

この場合所得の計算ルールは

(売却金額 ー 売却必要経費 ー 発電所簿価 ー 50万円) / 2

という金額になります。

50万円の控除を受けることができ、さらに所得は半分でいいというルールです。

先程のパターンですと373万円の所得から50万円を引き、半分にする形です。

つまり、給与所得に加算される金額は161万円。

同様に計算すると税金は約32万円になります。

この金額もまだまだ減らしたい金額です。

2−3 土地・不動産売却の譲渡所得税

ここまでは太陽光発電所の譲渡にかかる税金を説明してきました。

要注意なのは土地です。

土地は分離課税と言って経費と相殺することができません。

100万円で購入した土地を200万円で売却した場合、短期なら約40%、長期なら約20%の譲渡所得税がかかります。

土地は購入した時と同額か、減少させて売却するのが鉄則です。

(2022年7月14日追記 法人の売却の場合、土地取引も総合課税となります。赤字との相殺が可能なので、税理士さんとよく相談してください。)

2−4 法人ごと売却した場合

法人ごと太陽光発電所を売却するという事例も出てきています。

この場合、株式会社の場合は株の譲渡という形になります。

そして株の譲渡は分離課税です。

株の売却益を個人が手にする場合、その個人の所得に応じて所得税が発生します。

高額になる場合があるのでご注意ください。

3 悪用厳禁 税金を減らす方法

それではみなさんの1番の興味ポイントである税金を減らす方法を解説します。

ただ、税金のアドバイスは税理士でないとできないので、ここで書くのは一般論です。

詳しい内容は税理士さんに相談してみてください。

3−1 消費税を減らす3つの方法

消費税を減らす方法。

そんな方法あるんでしょうか?

実は消費税を減らすには3つの方法があります。

3−1−1 売却価格を下げる

1つは売買価格を下げてしまうという方法です。

システム費用を半額で売却すれば支払う消費税も半額で済みます。

それでは利益が減ってしまうのですが、その分は土地の賃借料を高めに設定して相殺するという手法でバランスを取るのです。

3−1−2 支払わなくていい! 免税事業者として取引する

2つ目の方法は免税事業者による取引です。

もし、あなたが免税事業者であれば売却売り上げの消費税を納める必要はありません。

1000万円を超える売り上げになる可能性が高いので、翌年度は課税事業者になってしまうことに注意してください。

ただ、この方法が特に有効なのは事実上2023年9月末までです。

それ以降はインボイス制度の開始により免税事業者の売却は段階的にやりづらくなっていきます。

免税事業者から購入した場合、次のオーナーは消費税還付ができないのです。

ですので、免税事業者の売却はお急ぎで売ったほうが良いのです。

売り上げが1000万円を超えている場合は免税事業者になるのではなく、簡易課税事業者になるという手もあります。これなら実質的な消費税は3%で済みます。

3−1−3 仕入れを増やし、消費税を圧縮する

そして3つ目は仕入れ金額を増やし、消費税を圧縮する方法です。

ただ、個人レベルの場合、数千万クラスの発電所を売却した消費税に相当する金額を仕入れるのはなかなか現実的ではありません。

3−2 税金対策の余地あり! 所得税

売却による所得税を減らすにはどうすればいいでしょうか?

やれることは1つしかありません。

それは経費を増やし、所得を減らすことです。

築年数の古い不動産や中古自動車などを購入し、大きな減価償却費を盛り込むという手が代表例です。

*減価償却費は会計上月毎に計上されるのでラスト1ヶ月で不動産を購入してもほとんど節税効果がありません。

ご利用は計画的に。詳しくは税理士さんに相談してみてください。

3−3 土地の譲渡所得税 個人は同額での売買が基本

個人による売買の場合、土地や不動産の譲渡所得税は分離課税です。

基本的には対策のしようはないのですが税率の中身はこのようになっています。

長期譲渡所得税 15% + 住民税 5%

短期譲渡所得税 30% + 住民税 9%

この住民税の部分は実はふるさと納税制度を使った節税が可能です。

譲渡所得税本体の部分は節税はできないので、土地は同額での取引をする事をお勧めします。

一方で法人による土地の売却は総合課税が適用されます。

こちらは節税の余地があるので税理士さんとよくご相談ください。

3−4 法人ごと売却の場合

法人の売却の場合、株式会社であれば会社の株を売却する形になります。

株の譲渡所得は分離課税で、基本線は節税が難しいです。

非上場株式の場合は上場株式の損益とも通算することはできないのでほぼ打つ手はありません。

個人が所有する会社を売った場合は個人の所得とみなされ、最大45%の所得税が発生します。

法人が所有する会社を売った場合は約20%の税率となっています。

4 節税しやすいおすすめの売却パターン

みなさんが最も気になるであろう、税金が発生しにくいオススメの売却パターンをご紹介します。

仮に5年運転の発電所を2000万円で売却した時の税金のパターンを見てみましょう。

4−1 残債が少なく、簿価が多い発電所 所得税800万円の差

すでに説明した通りですが、簿価が多い発電所は税金が発生しづらく、節税で苦労することなく売ることができます。

逆に一括償却済みの発電所は簿価がゼロだったりするので節税の必要性が高い発電所です。

私が5年前に2230万円で購入した発電所の残存簿価は1574万円です。

一括償却していたら、これがゼロになります。

個人で2000万円の所得を出すと40%以上の税率がかかります。

単純に税金だけで800万円です。何かしらの節税をしたほうが良さそうですね。

逆に簿価が残った発電所は税金が安いのでとても売りやすいと言えます。

4−2 免税事業者が所有している発電所 消費税 181万円の差

2000万円で発電所を売却すると、そのうちの181万円は消費税です。

仮受消費税として預かり、確定申告で納税する必要があります。

前述したように免税事業者では納税する必要がないので181万円得したことになります。

4−3 簿価で売却し、土地賃料や管理費で長く利益を得る

例えば2000万円で売却するはずの物を、簿価と同じ価格の1574万円で売却してしまった場合はどうなるでしょうか。

当然所得がないので新たな所得税は発生しません。

差額の436万円を土地賃借料で長期にわたって回収したり、管理費用の形で回収するパターンです。

社会通念上問題ない範囲の金額であれば自由に売却額も賃借費用も設定できますから、節税の余地は広がります。

ただし買い手の方と長い関係を持ち続ける話になりますから慎重に話を進めていく必要があります。

4−4 あらかじめ減価償却しやすい資産を購入しておく

一般的な節税ですが、知らない方も多いと思うので簡単に記載します。

減価償却しやすい資産とは法定耐用年数が短くてある程度まとまった金額のもののことを指します。

例えば

17年経過した中古の住宅(木造の場合、法定耐用年数4年)

5年経過した中古の高級車(法定耐用年数2年 初年度の償却率100%)

です。

5年経過した中古自動車の場合は償却率は100%ですから年度始めに購入しておくと100%経費化が可能です。

逆に不動産は定額法の償却しかできないのでご注意ください。

税金に関わることなので、詳しいことは税理士さんにご相談願います。

5 まとめ

- 資産である太陽光発電所の売却には消費税と所得税が発生します。

- 大きな税金がかかるということはそれだけ高値で売れたということですが

- 税金には節税の余地が残されているので合法の範囲で正しく節税しましょう。

発電所を高値で売りたい方は発電ムラ市場までご相談ください。

コメント