リスクが少なく確実なリターンが見込める太陽光発電投資。融資がつくならぜひやってみたい!

とお思いの方は案外多いのではないでしょうか?

一方で「マイホームじゃないんだから数千万の借金と言うのもちょっとなぁ。。。家族の反対ありそうだなぁ。第一そんな金額を金融機関が本当に貸してくれるかなぁ・・・」という方もいますよね。

この記事では実際にベンチャー企業のサラリーマンがフルローンを引き出した事例を元に、金融機関からの融資を受けて太陽光発電投資を実施するポイントを様々な角度からご紹介します。

融資に必勝法はありませんが王道はありますし鉄則はたくさんあります。

今資産がたくさんある方。

そうでない方。

いろんなステージから始められるのが融資を使った太陽光発電投資の魅力です。

この記事をよく読んでいただければあなたが申し込むべき融資のスタイルを見つかります。

さぁ実際に申し込んでみましょう。

目次

1 私でも借りられた太陽光発電所の購入資金 ベンチャー企業社員が無担保で4100万円の物件を全額融資(フルローン)で購入

私は新潟県に住んでいるベンチャー企業の社員です。

はっきり言って金融機関の格付けは高くはないでしょうし日照条件も下から数えたほうが早いでしょう。

しかしそんな私でも4100万円の物件(低圧2基のセカンダリー=稼働済み発電所)をフルローンで購入することができました。

しかも個人資産担保を一切入れることなしに得た融資です。

フルローンということで元本支払いと利息の支払いが多くなり、実際に得られるキャッシュはそれほど多くありません。

しかし個人資産がほとんどない私にとって、16年間で1400万円近くのキャッシュを産んでくれる発電所をほとんど自己資金なしで購入できたということはとても重要なことです。

もちろん幸運に恵まれたことは間違いなくありますが実は私には「銀行が融資を出してもおかしくないだろうな」という計算はありました。

その計算の中身を簡単にご説明します。

1-1 マイナス金利政策が働いている今、金融機関は筋のいい融資先を求めている

日本は過去最低レベルの超低金利時代。

日本銀行や政府のメッセージは明白で「地銀は地域にお金を回すこと」というものです。

ところが、成長産業が乏しい日本ではなかなか「筋のいい借り手」がいないというのが現実です。

巷では「金融機関は太陽光発電に対する融資を絞っている」という噂が流れることもあります。

しかしこれは後述するように「太陽光発電事業への融資は筋のいい融資である」ということを金融機関に示せてないケースが多いというのが原因です。

金融機関に対し「太陽光への融資は筋がいいですよ」としっかり説明していくことが業界的に不足しているのです。

金融機関に対し 超安定した事業性、社会の役にたつものであること などをきちんと説明してあげる必要があります。融資の審査に落ちてしまうという人はこの辺の努力をしてみるといいかもしれません。

1-2 地元の金融機関から融資を引き出せる物件だった

私は新潟県在住です。都道府県ランキングでは43位(2017年時点)という導入率の「太陽光発電不毛の地」。

もちろん日射も強いわけではありません。

しかし、それでも新潟の太陽光発電物件は貴重です。

何と言っても新潟に住んでいる私が一番使いやすいのは地元の地方銀行ですから。

そこで出てきた新潟市内の物件を地元の地銀にぶつけてみたというのがこの「4100万円フルローン物件」です。

分譲物件を購入する場合 融資先から逆算して物件を選ぶことが重要になってきます。

営業のつもりで金融機関が喜ぶ提案をすることを心がけてみてください。

1-3 太陽光発電投資は「事業性融資(ABL)」と相性がいい

1基目の太陽光発電投資で自宅を担保にいれてしまった私は2基目、3基目を購入するための個人資産はほとんどありませんでした。

持っていたのは1基目の消費税還付で得た160万円のみ。

地元の地銀との話し合いはまずそこを確認するところから始まります。

私と金融機関の融資担当との目標は「個人の資産担保を使わず、事業性を担保にした融資で4100万円のこの物件を成立させよう」ということになりました。

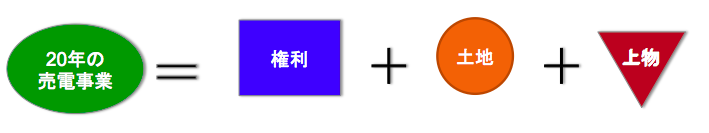

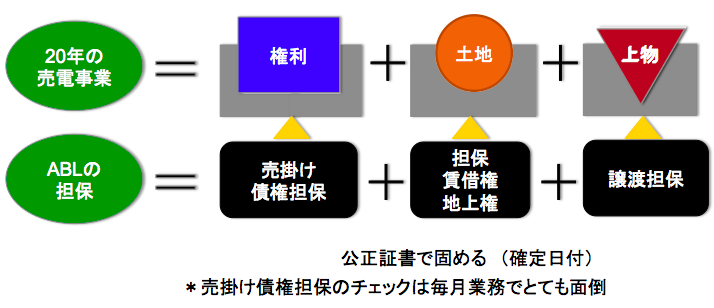

後で分かったのですが事業性担保というのは「パネル・パワコンの譲渡担保」と「土地の担保」と「売電権利の売り掛け債権担保」という3つの担保を組み合わせたもの。

まさに太陽光発電事業そのものを担保にとってくれる形です。

この形であれば金融機関も安心ですよね。

ABLは金融機関側に大きな手間が発生する融資です。全ての金融機関がやってくれるわけではありません。まずは担当の方や支店長のモチベーションを上げることを優先しましょう。

1-4 セカンダリー物件はさらに相性がいい

私にとってラッキーだったことはこの新潟市の2区画物件が稼働済み物件(セカンダリー物件)だったことです。

セカンダリー物件の場合、工事の完工リスク(現物完成済み)、土地確保リスク(用地確保済み)、機器性能リスク(売電実績あり)、操業リスク(すぐに売電収入が入る)などが解決積み。

事業性を担保に取りやすい環境にあります。

逆にプライマリー物件の場合この点をカバーできればABL(事業性担保の融資)が組みやすくなると言えます。

買いたい人が多く、売りたい人が少ないのが太陽光発電所の現状です。

セカンダリー物件はなかなか出てこないですし、劣悪な物件をつかまされないようなチェックも必要です。

これらの条件が全て合致したこともあり、私は個人資産担保なし、頭金なしのフルローンで4100万円の太陽光発電所を手に入れることができました。

一方、そんな私も金融機関に断られることもたくさん経験しています。

次の章では「審査に受かる 落ちる」ということに注目してみていきます。

2 確実に金融機関から融資を調達する方法

太陽光発電所が欲しいと思って金融機関に審査を申し込んだとします。

傾向としては断られる人の方が多いのではないでしょうか?

当たり前ですが断られるとかなりガッカリします。

しかし落ち着いてください。

原因を分析し、対策を練ればそこから巻き返せることもあります。

何も考えずに次の銀行に同じ資料を出しても同じ結果が待っているだけです。

さぁ対策を練りましょう。

2-1 そもそも論として金融機関の目標と合致しているか

まずはここです。

そもそも論で「本店の方針として太陽光には投資したくない」という金融機関も実在します。

また表立って口にしなくても「うちはお金持ちにしか貸さないよ」という金融機関もまだまだあります。

また地銀や信金には「活動エリア」というものがあります。

支店のないエリアの物件や、本人の住所が支店のエリアとずれていると門前払いになってしまうことがほとんどです。

事実上の門前払いになっていないか、振り返ってみましょう。

<活動エリアをまたぐ方法>

公庫を使わない越境融資の便利ツール発見 実際に組み立ててみます

2-2 融資の断られ文句 信用不足とは何か?

1基目、2基目であれば「信用不足」と言う理由で断られる方が多いのではないでしょうか?

また4基目以降であれば「借り入れのスピードが速すぎる」という理由で断られる方も多くいらっしゃいます。

これは基本的には「あなたはこの借金を返すだけの資産を持っていないですよね。だから貸せません」という状況です。

日本の金融機関は伝統的に「担保主義」で融資審査を進めてきました。

申し込んだ人が1000万円の資産価値の住宅を持っていて、それを担保に取れれば1000万円の融資をしてくれるような形です。

裏を返すと「お金や資産を持っていない人には融資はできませんよ」ということです。

この状況になってしまう原因は何かと言うと金融機関が事業計画をベースにした審査ではなく、事業者の資産背景をベースに審査をしてしまっているからに他なりません。

つまりここから逆転するには「事業評価」をベースにお金をかりる必要があるという事になります。

その方法をこれからご紹介しますが、まずは一度落ち着いて「金融機関側の論理=資産背景でお金を借りる」という分野を見ていきます。

2-3 99%借りられます! 銀行の伝統的な論理でお金を借りる方法

それではまずはこの「伝統的な銀行融資」でお金を借りる方法を考えてみましょう。

自宅や土地、不動産などを持っているあなたはこの方法が使えます。

この方法のいいところはまず間違いなくお金が借りられるということです。

不動産等を担保に取ると、万が一返済が滞ったとしても金融機関は担保物件を差し押さえることができます。

このような融資の状況を金融機関は「保全された担保」と言い、融資のあるべき姿だと認識してるのです。

繰り返しになりますがこの方法であればほぼ間違いなくお金を借りることができます。

2-4 この方法の欠点とは?

この方法の欠点は通常個人の資産には限界があるということです。

例えば私であれば提供できる担保は10年前に購入した中古住宅だけでした。

この担保は1基目の購入で提供してしまいましたので2基目以降は戦略を変える必要があったのです。

では2基目、3基目に進むにはどのような戦略をとればいいのでしょうか?

3 銀行の審査構造を理解しよう 審査に落ちる人 審査に通る人は何が違うか

それではいよいよ審査に落ちる人と通る人の違いを見ていきます。

3-1 融資担当が「本気で通したい!」と思える案件は間違いなく通ります

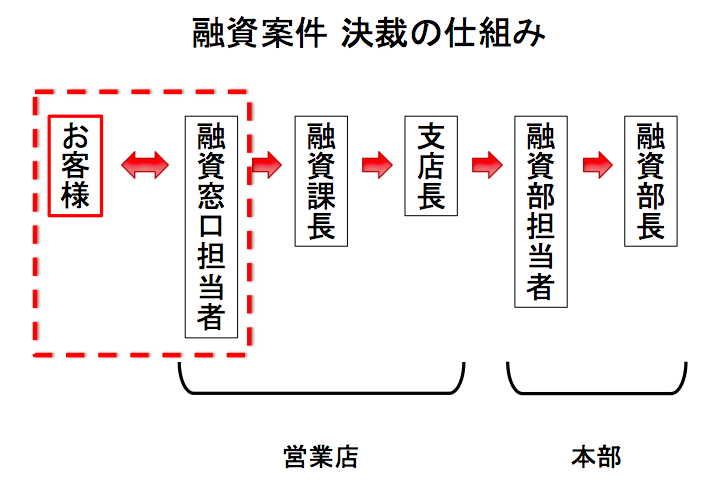

金融機関に融資を申し込む際、まず意識しないといけないのは金融機関の審査構造です。

このように金融機関の審査は奥に奥にと入っていく形をとっています。その際私たちが接触できるのは一番表面にいるこの融資担当者さんのみです。

この融資担当が「この融資を通したい」と思えるかどうか。これが最初の分かれ道です。

そのために、最初に融資担当さんにどんな情報をインプットできるかはとても重要です。

後述しますが「自分がどんな人間か」「自分のやる事業はどんなものか」「安定性やリスク回避方法を具体的に」と言う内容を小学生でもわかるように簡潔に示す必要があります。

その後、あなたの説明を聞いた融資担当さんが金融機関内の上司や本店、そして審査部に協議を図りに行くことになります。

ここから先はあなたが融資担当さんにどんな武器をもたせてあげられたかにかかっています。

3-2 鍵は勇者のレベル上げ 愛と熱意と知識がレベルを上げの肝

もし、融資担当さんや支店長さんが太陽光事業のスペシャリストであれば話は簡単です。

しかしそんな幸運はまずありません。

私が1基目に通した融資担当さんは「固定価格買取制度」という単語は知っていましたが、36円物件は2〜3年で買取単価が下がっていくと思っていました。

- 固定価格買取制度は同じ買取単価で20年間国が全量を買い取る制度である

- 売電単価は下がっているが、これは資材費等が下がった分を下げているだけであり事業性は下がっていない

まずはこのレベルからきちんと担当さんに情報をインプットしていく必要があります。

この作業はドラゴンクエストなどのRPGでいう「主人公のレベル上げ」に近い段階です。

勇者は融資を申し込む人ではなく、融資担当さんです。

あなたのレベルがいくら高くても融資は通りません。

逆にあなたのレベルが低くても融資担当のレベルが高ければ融資が通る可能性があります。

確実なのは融資担当さんのレベルをあげてやり、武器や防具を全て用意してあげることです。

それには発電事業者側の愛と熱意と知識が必要不可欠です。

3-3 悪しき伝統 担保主義を超えられるか

仮に勇者(融資担当)のレベルが上がり、事業性融資を組もうと立ち上がってくれたとします。

しかし上司や本店、審査部はまだ伝統的な担保主義のストーリーから抜け出せてないことがほとんどです。

実際私も本店サイドからは担保主義に則った「連帯保証人」や「団体信用保証」などのハードルを突き付けられました。

困ったことに本店の要求を全て飲んでしまうと発電事業の事業性が悪化し融資が成り立たなくなってしまいます。

こういった要求を融資担当としっかり相談しながらクリアしていかないと担保主義の壁は越えられません。

金融庁がいくら「脱担保主義・脱保証人主義」を打ち出しても金融機関の組織風土は一朝一夕では変わらないようです。

4 銀行の論理(個人資産担保による保全融資)以外で借りる方法

この章では銀行の伝統的な個人資産担保による融資以外の方法を見ていきます。

4-1 信販会社によるクレジット決済 決済が早いノンバンク系融資

一番手っ取り早いのがこの方法です。

工事店さんが信販会社と提携している必要がありますが、それが可能な場合は2基、3基くらいまではこの方法でお金を借りることができます。

<メリット>

- 実質的な事業性の審査があまり無い為、審査が早い

- 傾向としては年収がしっかりとあり、売電収入が返済の2倍程度あれば借りられることが多い

<デメリット>

- 金利が2%以上ということが多くやや高め

- 信販会社が独自に「枠」を設定しており、買い進めていくことが難しい(4基目の壁)

4-2 信用保証協会付きの銀行融資 銀行論理の融資の拡張版

各都道府県に「⚪︎⚪︎県信用保証協会」という組織があります。

これは金融機関が「この物件は意外とリスクがあるぞ」と思った時に、そのリスクを保証してくれる組織です。

当然ながら保証料を毎月保証協会に支払う必要があります。

単純に考えると金利が上がったような感覚です。

保証協会は太陽光発電のリスクや、借り手の与信を評価し「この案件を引き受けるか引き受けないか」を評価します。

保証協会がリスクを引き受けてくれて融資がつくのであればそれで良いという考え方もありますが、逆に保証協会に断られてしまうとその評価はしばらく事業者について回ります。

前もって保証協会に顔を出しておき、その案件を引き受けてもらえる可能性がありそうかというのをヒアリングしておくというのも一つの手です。

4-3 事業性融資(ABL)による銀行融資 全量買い取り制度自体を担保に取る

1-3でも少し触れましたが個人資産担保なしで大きなお金を借りる方法があります。

それがこのABLという方法です。

全量買い取り制度を作っている3つの要素(土地、発電システム、売電権利)を全て担保に取る仕組みです。

この太陽光発電の構成要素に合わせて担保を設計します。

土地は賃借権登記や地上権設定、発電システムには譲渡担保、そして売電権利には売掛け債権担保を設定します。

売掛け債権というのは電力会社が売電メーターを検針し実際に事業者の口座に入金されるまでの債権のことです。低圧一基ですと20万円から30万円程度の債権ですが、20年間毎月発生する債権です。

額は小さくても量が大きいのでとても大きな債権であり、強烈な担保になっています。

ただし、この債権を毎月確認するのは金融機関にとって大変面倒な作業です。

まずは金融機関の融資担当をやる気にさせるところからスタートする必要があります。

5 借りながら考える 事業実施後に2基目、3基目を買う準備をしよう

さて、実際に融資の内諾を得て発電所を所有するめどが立ってきたとします。

その時新人の事業者は何をすべきでしょうか?

この章では事業性をさらに上げていき、2基目、3基目に進む為の方法をお教えします。

5-1 基本中の基本 消費税還付で8%回収しよう

個人事業主や法人などの事業者は仕入や設備投資で発生した消費税は支払う必要がありません。

しかし実際に発電所を買う時や売電収入を得る時には消費税が発生してしまっています。

この「払ってしまった消費税」と「貰ってしまった消費税」を相殺する制度が「消費税還付制度」です。

通常開業時はこの制度が使えない「免税事業者」でスタートする形です。(売り上げ1000万円以下は通常免税事業者)

しかし開業時に青色申告+原則課税事業者を選択することで開業初年度からこの消費税還付制度を使用することができます。

2000万円の消費税は160万円。

消費税還付は1ヶ月ごと、3ヶ月ごと、12ヶ月ごとと期間を選ぶことができますが、仮に3ヶ月を選択した場合、160万円が3ヶ月後には手元に帰ってくる計算になります。

この金額は売電収入でいうと7ヶ月分程度に相当する場合もあります。

実は消費税還付は投資効率をあげる最大のチャンスです。

5-2 措置期間をなるべく多く設置しリスクを回避しつつキャッシュを回復

銀行の融資には「据え置き期間」という期間があります。

これは融資実行から元本返済を始めるまでの時間差のことです。

据え置き期間中は利息のみの支払いですみます。

通常金融機関は発電所が稼働し売電収入が入るまでの期間を想定して据え置き期間を設定してくれることが多くあります。

実際のところ、発電事業は様々な原因で売電開始が遅れがちです。

この据え置き期間は1ヶ月でも2ヶ月でも余裕を持って設定しておきましょう。

予定通り連系できた場合、2ヶ月分の据え置き期間があれば、40万円〜50万円のキャッシュが生まれます。

消費税還付と合わせると200万円近い金額です。

上手に組めば次の発電所の頭金に使える金額ですよね。

6 ジョーカーをいつ使うか?政策金融公庫の使い方を考える

日本政策金融公庫という金融機関があります。

元々は国が運営していた国民のための金融機関です。

国内全都道府県に支店があり、また通常は1000万円程度まで無担保で貸してくれることが多い金融機関です。

事業規模が小さい、事業を行うのが初めて、担保資産があまり無いと言う方にはとてもありがたい金融機関です。

なんですが、この日本政策金融公庫は事業性の評価はあまりしてくれず、むしろ伝統的な担保主義の審査を行う金融機関でもあります。

1000万円以上の融資規模を取ろうとすると大きな担保を要求されてしまうため、ある意味難しい金融機関でもあるのです。

使い所を解説していきます。

6-1 ジョーカーの使い方 越境融資で使う

2000万円近辺という規模感であるため、メガバングや都銀が取り扱ってくれづらいのが低圧太陽光発電です。

そのため地方銀行や信用金庫の融資が主流に成っています。

しかしこの二つの金融機関は「営業エリア」をまたぐことがとても苦手な金融機関です。

一方、公庫は全都道府県に支店があるため、日本全国の案件で融資が可能です。

まさにジョーカーの使い所ですね。

6-2 ジョーカーの使い方 最初の融資で使う

太陽光発電事業の壁はいくつもありますが、一番大きな壁が「一基目の壁」では無いでしょうか?

実際やったことが無いことにチャレンジしているわけですから不安もあるでしょうし、慣れも無いので勘が働きません。

しかし公庫は「新創業融資制度」という融資枠があり、創業時に1000万円程度までは無担保で貸してくれます。

実際私も最初の融資で中古住宅を担保に入れる形にはなりましたが公庫から2000万円の融資をしてもらいました。

ただ、1000万円を超える融資を引き出すには大きな担保が必要になりますのでここで使ってしまうと2基目、3基目ではこの方法は使え無い方法でもあります。

6-3 ジョーカーの使い方 強烈な低金利を狙う中小企業経営力強化法

公庫の融資で特に有効な使い方がこの「中小企業経営力強化法」という法制度と組み合わせた使い方です。

この法律の認定事業者が融資を申し込んだ場合、公庫は標準金利から0.9%ほど割引をしてくれます。

仮に2%だった場合、1.1%です。

人によっては1%以下で融資を引き出している人もいます。

大きな案件では特に有効な使い方ですね。

6-4 ジョーカーの使い方 大きな担保を突っ込んで使う大規模融資

公庫は個人事業主では最大7200万円(国民生活事業)、法人では最大7億円(中小企業)の融資プランがあります。

しかし実際この融資を引き出すためには多くの担保が必要になりますので、ここまで融資を引き出している人は稀です。

しかし仮に他の事業で大きな信用を作っていた人が、最後の段階で公庫に融資を申し込んだ場合はどうなるでしょうか?

地銀や信金などで上手に案件を回し、大きな信用(現金資産や担保物件)を構築できていた場合、メガクラスの案件の融資を引き出すことも当然可能です。

そこにここまで紹介したジョーカーの使い方「越境融資」や「中小企業経営力強化法の金利優遇」を組み合わせると県外のメガ案件を超低金利で手にすることができます。

もちろんそこに到達できる人は極めて稀でしょうが、実際にこれを狙っている人もいる現実的な方法でもあります。

まとめ

太陽光発電の融資審査に落ちる人は「本来やらなければいけない事」をやっていない人がほとんどです。

つまり改善する余地はいくらでもあると思ってください。

落ちた理由を分析し、事業計画を改善していく事で発電事業者の事業計画はブラッシュアップされていきます。

あなたも発電所を持てる・増やせるはずです。

さぁ日本の太陽光パネルをさらに増やしていきましょう。

ハマサキさん こんばんは 先日新幹線でお世話になりました。

こちらのサイトを見つけ連絡させていただきました。

おすすめいただいた生姜醤油ラーメン仕事帰りに食べに行ってきました。

青島ラーメン?駅から5分くらいのところにありました。

生姜の風味がして美味しかったです。麺の量も多くてお腹いっぱいになりました~!

いろいろお教えて下さってありがとうございました。

ちなみにストーカーではありませんので安心して下さい。返信不要で結構ですよ。